Многие

сделанные нами прогнозы на 2014 год оправдались. Особенно среди них стоит выделить укрепление доллара и девальвация рубля. Что нас ждет в 2015 году, и какие основные тенденции мы с вами будем наблюдать?

В течение последних трех лет темп роста мировой экономики застрял вблизи отметки 2,5%, а именно - 2,5% в 2012 году, 2,6% в 2013 году и 2,7% в 2014 году. В течение этого периода вклад в глобальный рост со стороны стран с развитой экономикой (особенно США и Европы) увеличился, в то же время со стороны стран с развивающимся рынком - снизился. AVC ожидает небольшое улучшение общей результативности мировой экономики в 2015 году с предполагаемым темпом роста 3% или чуть выше. Устойчивый и улучшающийся рост экономики Соединенных Штатов и небольшой подъем темпов экономической активности Еврозоны являются одной из причин для такой умеренно оптимистичной оценки. Аналогично, существенно снизившиеся цены на нефть и большая степень монетарного стимулирования, в частности, со стороны Банка Японии, Европейского центрального банка (ЕЦБ) и Народного банка Китая будут не только поддерживать рост, но также могут стать основой для некоторых неожиданных сюрпризов. К сожалению, многие из неизбежных рисков, которые преследуют глобальную экономику с конца Великой рецессии, сохранятся, в том числе высокий уровень долга государственного и частного секторов, неприятие корпоративного риска и значительные геополитические риски.

1. Рост экономики США будет устойчивым в диапазоне 2,5-3,0%.

Существует много причин, благодаря которым американская экономика демонстрирует лучшие результаты, чем большинство других развитых стран, и в дальнейшем превзойдет их в 2015 году. Наиболее важной из них является тот факт, что экономика США растет в основном за счет внутреннего спроса. В частности, на потребительские расходы приходится почти 70% ВВП. Хорошей новостью является то, что динамика факторов, лежащих в основе потребительских расходов, остается очень позитивной, в том числе - быстрый рост рабочих мест, улучшение финансов домохозяйств (здесь наблюдается лучшая ситуация с начала 2000-х годов) и низкие цены на бензин. В целом, потребители демонстрируют хорошие настроения, и их расходы на товары и услуги будут расти со скоростью около 3% в течение следующих двух-трех лет. Капитальные расходы и расходы на жилье также будет способствовать экономическому росту в 2015 году. Если государственные расходы и чистый экспорт потянут за собой экономику в большей степени, чем это пока ожидается, то основы для устойчивого роста (2,5-3,0%) будут прочными.

2. Восстановление в еврозоне продолжится медленными темпами, однако рост экономики Великобритании будет устойчивым.

Еврозоне удалось поддержать положительный (хотя и невысокий) рост в 2014 году. В 2015 году целый ряд факторов поможет сохранить этот импульс движения вперед, в том числе - устойчиво низкие цен на нефть, слабый евро, сокращение фискальных преград, уменьшение напряженности в отношении суверенного долга и адаптивная денежно-кредитная политика. В то время как уровень безработицы по-прежнему вызывает беспокойство, ситуация на рынке труда незначительно, но улучшается в большинстве стран. Это, в сочетании с очень низким уровнем инфляции, должно обеспечить некоторую поддержку потребительских расходов. Кроме того, вероятно, будет расти и уровень неудовлетворенного спроса на расходы компаний по замене и модернизации их основных фондов. Между тем, улучшение роста мировой экономики в тандеме с ослабленным евро должны помочь росту экспорта еврозоны. Все перечисленное будет поддерживать очень скромное ускорение роста в еврозоне - с 0,8% в 2014 году до 1,4% в 2015 году, даже несмотря на наличие существенных проблем. В то же время (аналогично США) экономика Великобритании будет демонстрировать в 2015 году устойчивый рост на уровне 2,5-3,0%.

3. Япония восстановит слабые темпы роста.

В 2014 году Япония пережила четвертую рецессию в течение шести лет. В последнем экономическом спаде можно обвинить введенный в апреле 2014 налог с продаж, который в большей степени (и более длительно) негативно повлиял на потребительские расходы и инвестиции, чем это ожидалось. В ответ на такое положение дел правительство Синдзо Абэ отложило второй этап повышения налога с продаж с октября 2015 на апрель 2017 года. Кроме того, правительство, скорее всего, введет некоторые временные стимулирующие меры в 2015 и 2016 годах. Одновременно Банк Японии пообещал и дальше расширять свою программу количественного смягчения. Эти поддерживающие рост действия наряду со значительно снизившимися ценами на нефть и существенным ослаблением иены вытянут рост японской экономики в 2015 году обратно в поле положительных значений, хотя его величина и составит всего около 1%.

4. Темпы роста Китая замедлятся еще больше, но при этом останутся выше, чем у большинства экономик других стран.

Недавние колебания китайской экономики можно объяснить слабостью национальной экономики (в первую очередь из-за провала в сдерживании роста цен на недвижимость) в сочетании с хрупкой внешней средой. Благодаря государственному стимулированию в течение последних нескольких лет наблюдались краткие оживления роста. Однако с учетом правительственных опасений по поводу излишней величины долга, промышленного перепроизводства и значительного запаса непроданного жилья стимулирующие меры до сих пор были очень скромными и носили временный характер. К сожалению, каждый раз, когда стимулирующие меры прекращаются, наблюдаются провалы роста. И хотя ожидается большая (в ограниченном объеме) поддержка со стороны как фискальной, так и монетарной политики в 2015 году, этого будет недостаточно, чтобы предотвратить ослабление роста ВВП с 7,3% в 2014 году до 6,5% в 2015 году. При условии очевидных доказательств того, что спад на рынке недвижимости в Китае прекратился, темп роста, возможно, увеличится до 6,8% в 2016 году. Хотя Китай имеет небольшой опыт в течение последних трех десятилетий, такие темпы роста, по мировым стандартам, являются уверенными.

5. Несколько развивающихся рынков будут бороться с трудностями, в то время как большинство из них продемонстрирует рост выше среднего.

Два крупнейших мировых развивающихся рынка находятся в состоянии рецессии или близки к этому. Так, Бразилия пережила два квартала сокращения экономики в середине 2014 года, и рост в 2015 году будет составлять менее 1%. Россия избежала рецессии в 2014 году, но, скорее всего, в 2015 году здесь будет наблюдаться снижение реального ВВП из-за совокупного влияния введения международных санкций, падения цен на нефть и оттока капитала из страны. В то же время большинство других стран с развивающейся экономикой будет демонстрировать в 2015 году более высокие темпы роста, чем в 2014 году, благодаря снижению цен на нефть, повышению глобальной ликвидности и усилению роста США и Европы. Регионы, которые, вероятно, смогут продемонстрировать наибольшее увеличение темпов роста в течение 2015 года, включают в себя: европейские страны с развивающейся экономикой, Латинскую Америку, Ближний Восток и Северную Африку, а также Африку к югу от Сахары. Рост в последних двух регионах, а также в Азии будет значительно выше среднемирового показателя. Экономика некоторых страны будет расти особенно хорошо, а именно: Индии, Индонезии, Малайзии, Филиппин, Колумбии, Перу и Кении. В целом, темп роста развивающихся рынков будет продолжать увеличивать среднемировой показатель роста.

6. Цены на сырьевые товары будут дальше снижаться.

С лета 2014 до конца года цены на сырьевые товары упали. Цены на нефть упали примерно на 45%. Причиной тому стал слабый рост глобального спроса при одновременном значительном увеличении объемов предложения. Китай остается ключевой стороной спроса. Любое дальнейшее ослабление роста, скорее всего, приведет к очередному этапу снижения цен. К сожалению, если китайское правительство в качестве способа стимулирования экономического роста выберет поощрение инвестиций в расширение производственных мощностей, это может усугубить ситуацию избыточного предложения в таких секторах, как металлургия и производство химикатов. Избыток предложения особенно актуален для нефтяного рынка. Рост добычи нефти в США при одновременном нежелании/неспособности ОПЕК значительно сократить ее производство удерживает цены на низком уровне. Дилемма заключается еще и в том, что если цены в конечном итоге вырастут по сравнению с текущим уровнем (скажем, из-за политики ОПЕК), это будет только способствовать увеличению производства нефти США. В то же время, резкое падение цен на нефть, вероятно, окажет негативное влияние на объем инвестиций в нефтяной сектор в течение следующих нескольких лет. Все сказанное означает, что цены на нефть будут оставаться на низком уровне, и цены на сырьевые товары, вероятно, еще немного опустятся в 2015 году - в среднем примерно на 10 %.

7. Инфляция будет представлять собой отдаленную угрозу, в то время как дефляционные опасения сохранятся.

С учетом падения цен на сырьевые товары и анемичного глобального роста риск серьезного роста уровня инфляции в 2015 году по сравнению с ее текущими значениями является низким. Исключение составляют развивающиеся рынки, которые пережили резкие перепады обменных курсов своих валют (например, Россия) и, как следствие, испытают резкий скачок инфляции. Дефляционные силы в наибольшей степени проявляют себя в развитых странах мира. В США в конце 2014 инфляция упала из-за падения цен на бензин. Базовая инфляция остается ниже 2%, и ее уровень был на удивление стабильным в последние месяцы. Ни общая инфляция, ни базовая потребительская инфляция, скорее всего, не превысят величину 2% в 2015 году. Уровень потребительской инфляции в еврозоне неуклонно снижается на протяжении последних двух лет и в конце 2014 года достиг значения 0,3%. Опасность заключается в том, что ряд стран уже пострадал от дефляции, в первую очередь Испания. Инфляция в еврозоне будет постепенно расти в 2015 году, в то же время дефляционное давление, обусловленное снижением цен на нефть, компенсируется за счет слабого евро и улучшения перспектив роста.

8. Федеральная резервная система, Банк Канады и Банк Англии, скорее всего, начнут повышать процентные ставки, в то время как большинство других центральных банков будет проводить политику удержания или предоставления больших стимулов.

Различающиеся перспективы роста ключевых мировых экономик означают, что центральные банки в 2015 году будут идти разными путями. ФРС, Банк Англии и Банк Канады, как ожидается, повысят ставки в 2015 году - в июне, августе и октябре соответственно. Эти страны демонстрируют относительно высокие темпы роста, поэтому их центральные банки начинают в большей степени беспокоиться относительно потенциала роста инфляции и в меньшей - относительно хрупкости роста. Ослабление инфляции из-за падения цен на сырьевые товары, однако, может задержать повышение ключевых процентных ставок в каждом конкретном случае. Так, ЕЦБ, Банк Японии и Народный банк Китая находятся на пути к еще большему снижению процентных ставок (если они смогут это сделать) и/или предоставлению большей ликвидности через покупку активов и другими способами. Одновременно центральные банки в странах с развивающейся экономикой будут либо удерживать на прежних уровнях, либо снижать процентные ставки. Это касается также Бразилии и России, где ставки недавно были повышены. Таким образом, если валюты развивающихся стран снова рухнут, в то время как ФРС начнет повышать ставки, давление на центральные банки в этих странах в целях ужесточения снова возрастет.

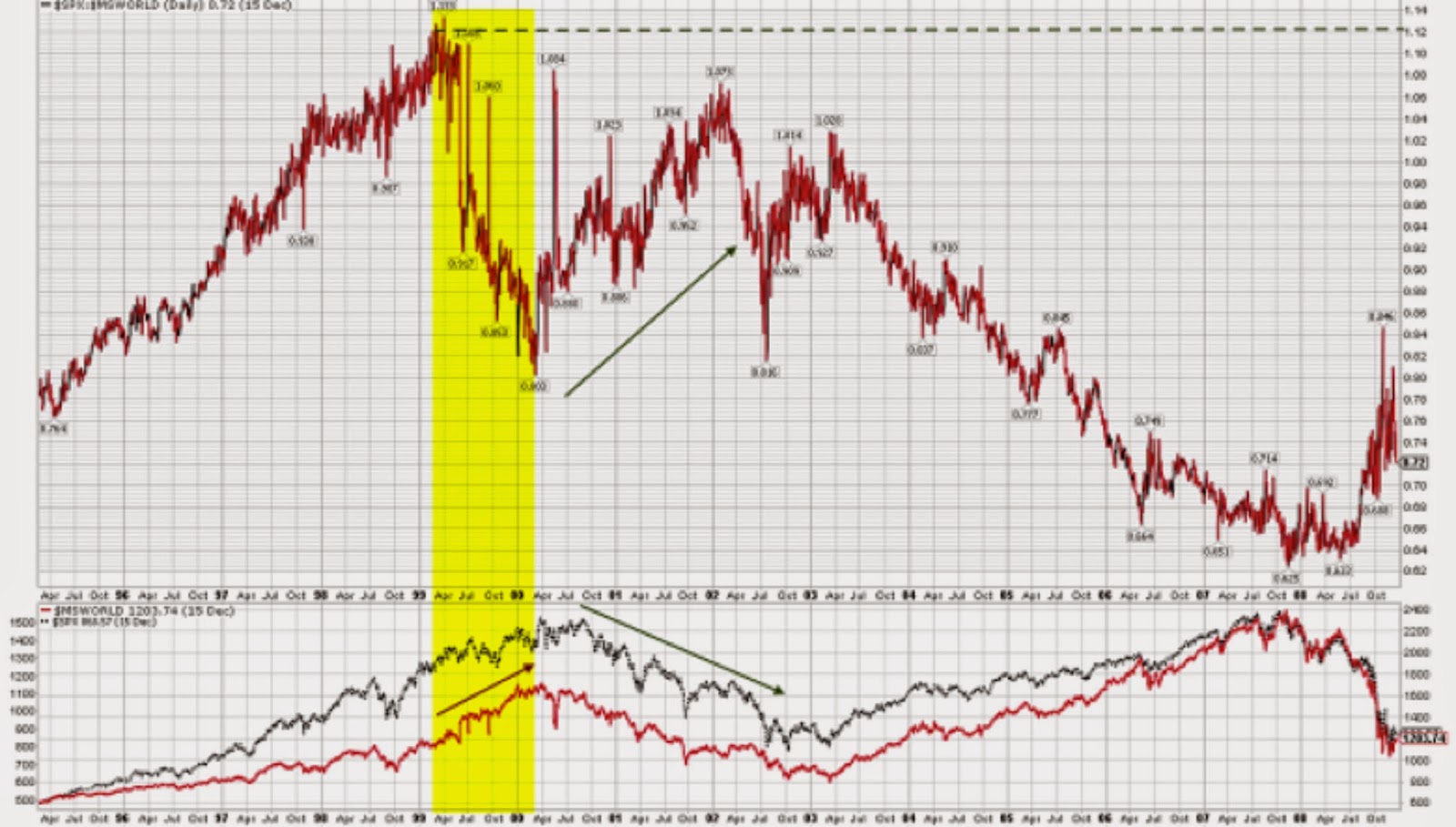

9. Доллар США будет расти по отношению к большинству валют, в то время как евро и иена упадут.

Базовые принципы валютного рынка сыграли большую роль в изменениях валют в течение 2014 года и будут продолжать оказывать сильное влияние в течение 2015 года. Это означает, что доллар еще больше укрепится благодаря значительным перспектива роста и повышению ставки ФРС (которая сделает это раньше, чем большинство других центральных банков). В 2014 году доллар США вырос примерно на 8% по отношению к основным валютам, в 2015 году, он вырастет еще на 3-5%. Ожидаемые дополнительные стимулирующие меры ЕЦБ и Банка Японии означают, что и евро, и иена будут продолжать опускаться в 2015 году. Курс евро/доллар будет падать с уровня около $ 1,25 в конце 2014 года до уровня в диапазоне от $ 1,15-1,20 осенью 2015 года. Аналогично иена, по прогнозам, опустится с отметки ¥ 117 в конце 2014 года до уровня ¥ 120-125 в течение 2015 года. Как и в случае с долларом США, ранние повышения ставок Банком Англии и Банком Канады будут оказывать повышательное давление на фунт стерлингов и канадский доллар, хотя в случае последнего низкие цены на нефть будут компенсировать его давлением в сторону понижения.

10. Постоянные риски понижательных тенденций будут уравновешиваться некоторыми рисками повышательных тенденций.

В течение последних нескольких лет восстановление мировой экономики страдало от множества «проклятий». Главным из них является высокий уровень государственного и частного долга, который ведет к необходимости сокращения доли заемных средств домохозяйств, банков и компаний наряду с тяжелыми программами жесткой экономии со стороны правительства. В свою очередь, это ведет к сокращению расходов домохозяйств и бизнеса, а также ощутимому сопротивлению в отношении сокращения государственных расходов и повышения налогов. К счастью, эти препятствия для роста в некоторых странах слабо себя проявляют, особенно в США и Великобритании, что объясняет их большую по сравнению со средними показателями результативность роста. Ослабление фискального сопротивления и улучшение условий кредитования также поддержат перспективы роста в еврозоне и Японии в 2015 году. Между тем, геополитические проблемы (потрясения на Ближнем Востоке и конфликт между Россией и Украиной) значительно отягощают проблему делового доверия в разных частях мира (особенно Европе). Однако влияние их на мировые энергетические рынки было несущественным благодаря росту производства в США.